不動産を売却した年は確定申告が必要です。売却を決める前に譲渡税がいくらか確認しましょう!

ローンを返済して手元にお金が残ったとしても譲渡税で全部なくなる事もありますので注意が必要です。

1.譲渡税の計算方法

①譲渡税=譲渡所得×税率

②譲渡所得=譲渡収入金額※1−(取得費※2 + 譲渡費用※3)

※1 譲渡収入金額:売った金額

※2 取得費:買った価格-減価償却費

※3 譲渡費用:売却時に掛かった費用(仲介手数料、印紙代等)

具体的な例を見ていきましょう。

購入日:2014年1月15日

購入価格:2400万円

消費税:130万円

売却日:2024年1月15日

売却価格:2200万円

仲介手数料:70万円

※1 譲渡収入金額:売った金額 ⇒ 2200万円

※2 取得費:買った価格-減価償却費 ⇒あとで説明します。

※3 譲渡費用:売却時に掛かった費用(仲介手数料、印紙代等)⇒70万円

※1、※3は言葉の通りなので、理解しやすいですね。

わかりにくいのが※2の取得費です。

買った価格:2400万

減価償却費⇒

投資不動産を所有している期間、確定申告が必要です。

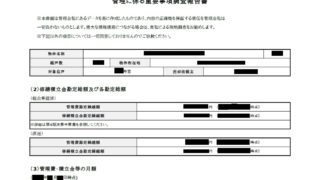

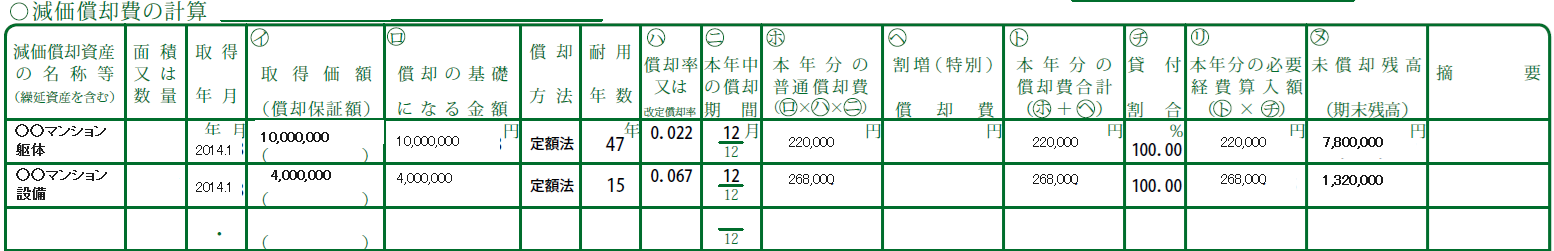

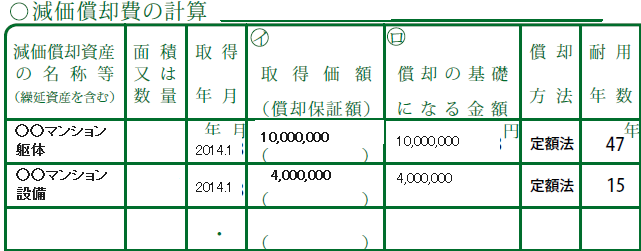

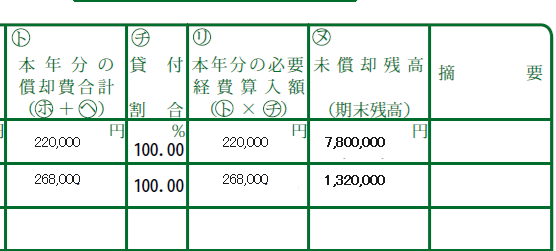

一般的には図のように躯体と設備に分けて減価償却費を計上していたと思います。

分かりやすくするために数字は簡易にしています。

2014年1月から10年間、図のように減価償却をしてきたとします。

そうすると

躯体:年間22万円 10年で220万円

設備:年間26.8万 10年で268万円

合計 減価償却費468万円となります。

取得費=買った価格-減価償却費ですので

取得費=2400万円-468万円=1932万円

このようになります。

譲渡所得 = 譲渡収入金額−(取得費 + 譲渡費用)ですので

譲渡所得 = 2200万円-(1932万円+70万円)=198万円

譲渡所得は198万円となります。

多くの人が「買った時の価格」と「売った時の価格」の差額が譲渡益だと勘違いしていますので要注意です。

譲渡所得が計算できましたので次に譲渡税を計算します。

譲渡税=譲渡所得×税率

2.短期譲渡と長期譲渡

譲渡税の税率は短期譲渡と長期譲渡で分かれます。

短期譲渡:39.63%(所得税30.63% 住民税 9%)

長期譲渡:20.315%(所得税15.315% 住民税 5%)

所有期間5年以下は短期譲渡、5年超は長期譲渡となります。

ここでも罠がありますので注意が必要です。

所有して5年超えているのに短期譲渡となる場合があります。

??????どういうこと???と思うでしょう。

今回の例ですと

購入日:2014年1月15日ですので

2019年1月15日以降であれば長期譲渡になりそうですよね。

違うんです。2020年1月1日までは短期譲渡扱いとなります。

国税局のホームページにはこのように記載があります。

No.3202 譲渡所得の計算のしかた(分離課税)

——————————————————-

長期譲渡所得と短期譲渡所得の区分

土地や建物を売ったときの譲渡所得は、次のとおり所有期間によって長期譲渡所得と短期譲渡所得の2つに区分し、税金の計算も別々に行います。

長期譲渡所得とは譲渡した年の1月1日において所有期間が5年を超えるものをいいます。

短期譲渡所得とは譲渡した年の1月1日において所有期間が5年以下のものをいいます。

——————————————————-

つまり所有してから1月1日を5回経過して、初めて長期譲渡扱いとなるのです。

税率がほぼ倍ですので要注意です。

契約日ではなく、引渡日ですのでこちらも注意が必要です。

今回の例ですと所有して1月1日を5回以上経過してますので長期譲渡となります。

譲渡税=譲渡所得×税率ですので

譲渡税=198万円×20.315%=402,237円となります。

・譲渡税=譲渡所得×税率

・譲渡所得 = 譲渡収入金額−(取得費 + 譲渡費用)

・短期39.63% 長期20.315%

・5年じゃなく1月1日を5回

残債との差額が手元に残っていても税金で持っていかれるケースがあります。

譲渡税まで考えて売却しないとあとからトラブルになります。

今回お伝えした事は

今まで自分で確定申告をしてきた方は理解が早いと思います。

業者提携の税理士に任せてた方は自分でやるより専門の税理士に依頼した方が確実ですね。